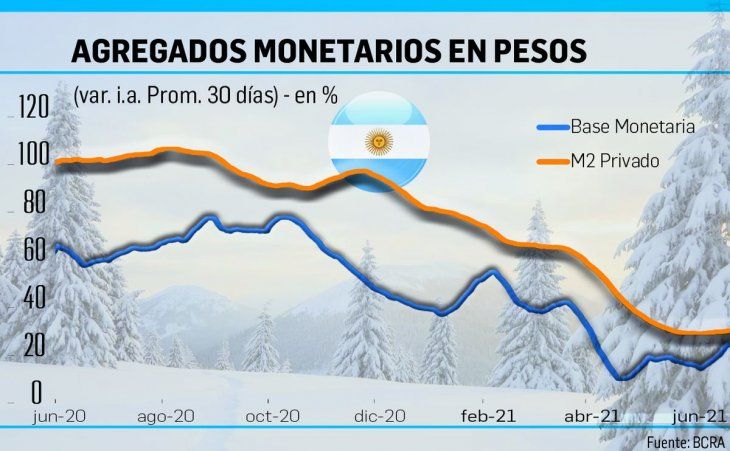

Tras dos meses de una baja expansión monetaria los números de junio muestran que la base monetaria está creciendo al 6% mensual.

Hasta el día 22, último dato oficial, la base monetaria acusa un aumento de casi $375.000 millones alcanzando un stock total cercano a los $2,9 billones. Esto implica un ritmo de expansión del 6% mensual. Si bien la tasa interanual se ubica en torno del 24%, aún muy por debajo de la inflación interanual dado los rezagos, esto es prácticamente un aumento del 50% en la velocidad con la que venía creciendo entre abril y mayo (al 16%). Vale señalar que entre mayo y lo que va de junio la expansión monetaria ya supera los $522.000 millones y con casi una inexistente asistencia al Tesoro (sólo $105.000 millones).

¿Cómo se explica entonces la fuerte expansión monetaria si el BCRA no está auxiliando al Tesoro? No lo hace directamente. Pero al permitir que los bancos tomen deuda del Tesoro y la usen como encajes bancarios (son la porción de los depósitos que los bancos no pueden prestar y deben dejarlos en el BCRA) incentivan a las entidades a cancelar deuda del BCRA (Leliq y Pases) y comprar títulos del Tesoro que ofrecen mejor rendimiento. De modo que, lo que se está viendo en estas semanas es una reducción del stock de deuda remunerada del BCRA de casi $288.000 millones. Pero esta baja de la deuda del BCRA está vinculada, por el momento, solo a los Pases que cayeron casi $320.000 millones (a $1,42 billones) ya que las Leliq subieron poco más de $32.000 millones a más de $2 billones.

O sea, si bien baja la deuda del BCRA, la contracara es una emisión de pesos que estaba encapsulada, precisamente, en el ente monetario. Es decir, cada vez que el BCRA desarme su posición de deuda remunerada, lo que es bueno dado el nivel alcanzado por el déficit cuasifiscal, por otro lado termina siendo una inyección de pesos al sistema con su consiguiente impacto, tarde o temprano, en los precios domésticos.

Lo que ocurre es que los analistas esperaban que, sin duda, el segundo semestre fuera totalmente distinto al primero, no sólo en términos fiscales sino monetarios. Es más, anticipan una expansión de más de $1,5 billones. Pero pareciera que el BCRA arrancó más temprano. Pero esta emisión prematura se da en un contexto donde ni crece la economía ni hay una alta demanda de dinero. Lo cual dado el contexto actual puede terminar siendo otro ingrediente negativo sobre las expectativas inflacionarias.

Porque, por más que hayan rezagos, es decir, la emisión de dinero tarda en impactar sobre la tasa de inflación, la coyuntura no brinda márgenes de maniobra como para especular que con haber desacelerado la tasa de devaluación e implementado una serie de controles y acuerdos de precios, la gente va a demandar más pesos en medio de un proceso electoral inmerso en una pandemia global.

Y si bien en junio, estacionalmente, la base monetaria tiende a expandirse luego de la baja de abril y mayo, pareciera que lo está haciendo a un ritmo muy superior al histórico. Está claro que los que transfieren estacionalidad a la base monetaria son el circulante en poder del público y de los bancos (que deben atender las necesidades de efectivo que demanda el público en los meses que se abonan los aguinaldos y las vacaciones).

Mientras que es más difícil establecer un patrón estacional claro y estable en el tiempo de los encajes bancarios en el BCRA, el otro componente de la base, al estar afectada por las regulaciones del BCRA. En el último estudio difundido del BCRA, se estableció en función de lo ocurrido entre 2007 y 2018 que los meses que contribuyen en promedio con un crecimiento estacional positivo son enero (0,6%), junio (1,7%), julio (2,9%) y diciembre (6,3%), asociados al pago de aguinaldo y vacaciones. De modo que, por el momento, la expansión de junio está bien por encima de la contribución histórica.

Fuente: ambito.com