La escala progresiva avanza sobre activos superiores a $100 millones. Los patrimonios con bienes en el exterior son los más perjudicados. Ejercicios de simulación.

Las modificaciones aprobadas en el Congreso a fines del año pasado para la Ley del Impuesto a los Bienes Personales traerán alivio a un grupo de contribuyentes, que pagarán menos que si se hubieran mantenido los montos mínimos y las alícuotas, mientras que los contribuyentes de patrimonios más alto comenzarán a pagar más.

¿Qué cambios se aplicarán a partir de este año?

– Monto mínimo no imponible, el piso a partir del cual se comienza a pagar el impuesto, sube de $2 millones a $6 millones.

– Los inmuebles destinados a casa-habitación no tributarán cuando su valor es igual o inferior a $30 millones. El piso anterior era de $18 millones.

– El monto mínimo no imponible se ajustará anualmente por la inflación (IPC) correspondiente a octubre del año anterior al del ajuste respecto al mismo mes del año previo. Para el Período Fiscal 2022 se tomará la variación entre octubre de 2022 e igual mes del año previo.

El monto mínimo no imponible se ajustará anualmente por la inflación (IPC) correspondiente a octubre del año anterior al del ajuste

– Aumenta a 1,5% (desde 1,25% para 2021) lo que deben tributar los patrimonios superiores a $100 millones. Para los contribuyentes que superen los $300 millones, el porcentaje se eleva a 1,75 por ciento.

Los tributaristas advirtieron que por no actualizar los tramos de las escalas del impuesto entre el 0,5% y el 1,25%, también se debe pagar una alícuota mayor solo por el incremento del valor nominal de los bienes por efecto de la inflación.

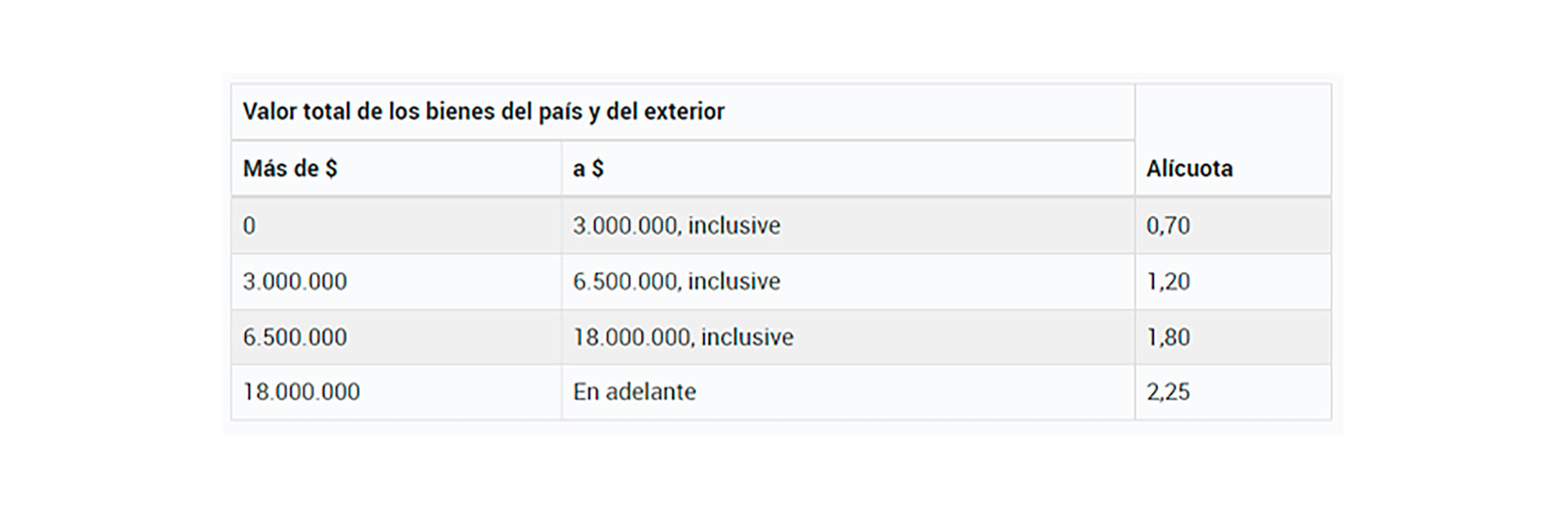

– Para los bienes situados en el exterior, las alícuotas van de 0,7% hasta un máximo de 2,25% para el caso de patrimonios que van de $18 millones en adelante.

– Se delegó en el Poder Ejecutivo la posibilidad de disponer la baja de las alícuotas para bienes en el exterior cuando se realice la repatriación de un porcentaje (se puede establecer un 5% de repatriación como sucedió para 2019 y 2020 o un porcentaje mayor).

Casos ejemplificadores del efecto de los cambios para el nuevo año

Tributarias consultados por Infobae calcularon, en base a diferentes patrimonios en la Argentina y el exterior, cuántos menos o más deberán pagar por el impuesto los contribuyentes en 2022.

Sebastián Domínguez, socio de SDC Asesores Tributarios, presentó cuatro escenarios, beneficiados y perjudicados:

Caso 1: Propietario de un inmueble destinado a vivienda por $30 millones, un auto valuado en $1,5 millones, dinero en efectivo por $113.400, dólares fuera del sistema bancario (colchón o caja de seguridad) por USD 40.000 y en caja de ahorro por USD 10.000. En ese caso, el patrimonio total es de $36.739.400 (se suman $885.710 por bienes del hogar). Sin las modificaciones, la base imponible es $16.599.910 y pagaría $142.249. Con los cambios, la base imponible es $5.999.910 y por ser menor a $6 millones, deja de pagar el impuesto.

En el mismo caso, pero si la persona no cuenta con casa propia, el impuesto hubiese sido de $22.500 sin las modificaciones. Con los cambios, no paga el impuesto.

Caso 2: Propietario de un inmueble destinado a vivienda por $30 millones, un inmueble para alquiler por $14 millones, un auto por $4,5 millones, dinero en efectivo por $250.000, dólares fuera del sistema bancario (colchón o caja de seguridad) por USD 40.000 y en caja de ahorro por USD 10.000. El patrimonio total es de $53.876.000. Sin las modificaciones, la base imponible es $34.593.340 y pagaría $363.666. Con los cambios, la base imponible es $17.993.340 y pagaría $156.183. El beneficio es de 207.483 pesos

Caso 3: Propietario de un inmueble destinado a vivienda por $30 millones, un inmueble para alquiler por $14 millones, un auto por $4,5 millones, dinero en efectivo por $250.000, dólares fuera del sistema bancario (colchón o caja de seguridad) por USD 2 millones y en caja de ahorro por USD 10.000. El patrimonio total es de más de $254 millones. Sin las modificaciones, la base imponible es $245 millones aproximadamente y pagaría $3 millones de impuesto. Con los cambios, la base imponible es más de $228 millones (los bienes por encima de $100 millones ya pagan la alícuota de 1,5%) y pagaría $3.115.942. Resulta perjudicado en 114.948 pesos.

Escala para los bienes en el exterior

Escala para los bienes en el exteriorCaso 4: Propietario de un inmueble destinado a vivienda por $30 millones, un inmueble para alquiler por $14 millones, un auto por $4,5 millones, dinero en efectivo por $250.000 y en caja de ahorro por USD 10.000. Además, inversiones en el exterior por USD 300.000. Sin las modificaciones, la base imponible es $62.581.300 y pagaría $713.516 de impuesto. Con los cambios, la base imponible es $13.687.500 para bienes en el país y más de $30 millones para los bienes en el exterior. Pagará $805.135 y se ve perjudicado en 91.618 pesos.

Si este contribuyente repatria el 5% de sus bienes en el exterior (USD 15.000), pasaría a pagar $506.016, y por lo tanto tendría un beneficio de 207.500 pesos.

El tributarista Mariano Echegaray Ferrer también planteó varios posibles escenarios de contribuyentes beneficiados y perjudicados luego de los cambios.

Algunos ejemplos de contribuyentes que tienen bienes solo en el país:

– Contribuyente con un activo por $5 millones en el país, sin vivienda: antes tributaba un impuesto de $15.000, con la modificación establecida no tiene impuesto determinado ya que el activo es inferior al mínimo no imponible de $6 millones.

– Contribuyente con un activo por $9 millones en el país, sin vivienda: antes tributaba un impuesto de $46.250, mientras que el impuesto luego de la reforma seria de $15.000. En este caso hay un beneficio por incremento del mínimo no imponible a $6 millones, tributando sobre la diferencia.

– Contribuyente con un activo de $150 millones en el país, incluida una vivienda que supera el monto deducible: tendría un impuesto a pagar antes de la reforma de $1.556.250, y con las modificaciones el impuesto nuevo seria de $1.391.250. Este impuesto está determinado sobre una de las alícuotas anexadas en la reforma, tributa sobre el excedente de $100 millones una tasa del 1,5%. “Se ve una reducción de impuesto porque el impacto de los incrementos de las deducciones es superior al incremento de escala en este caso”, explicó a Infobae Echegaray Ferrer.

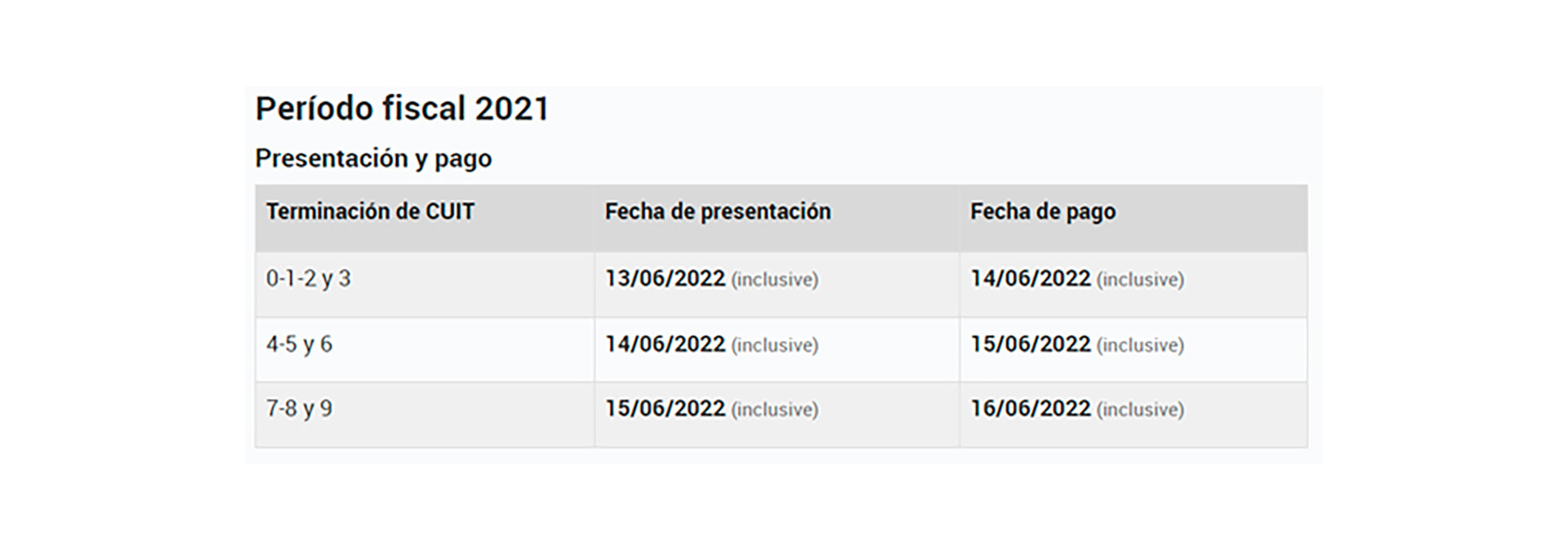

Fechas de presentación y pago del impuesto

Fechas de presentación y pago del impuesto– Contribuyente con un activo de $250 millones de bienes en el país, incluida una vivienda que supera el monto deducible: tendría un impuesto a pagar antes de la reforma de $2.806.250, y el impuesto nuevo sería de $2.891.250. Como se ve en este caso el incremento de alícuota cubre el incremento de las deducciones determinando un impuesto mayor luego de la reforma.

Con bienes el país y en el exterior:

– Contribuyente con un activo de $50 millones de bienes en el país, incluida una vivienda que supera el monto deducible y $25 millones en el exterior. El impuesto a pagar anterior a la reforma seria de $868.750 (un impuesto sobre los bienes en el país de $306.250 y por los del exterior de $562.500). Luego de las modificaciones el impuesto seria de $793.750 (un impuesto sobre los bienes en el país de $231.250 y por los del exterior de $562.500). “Al quedar fijas las tasas del 2,25% sobre los bienes del exterior no hay diferencias sobre estos bienes en el impuesto, siendo este punto el real ajuste, pasando de una impuesto por emergencia a uno parmente”, explicó el tributarista.

– Contribuyente con un activo de $150 millones de bienes en el país, incluida una vivienda que supera el monto deducible y $50 millones en el exterior. El impuesto a pagar antes de la reforma seria de $2.681.250 (un impuesto sobre los bienes en el país de $1.556.250 y por los del exterior de $1.125.000). En tanto que el impuesto luego de la reforma seria de $2.516.250 (un impuesto sobre los bines en el país de $1.391.250 y por los del exterior de 1.125.000 pesos).

– Contribuyente con un activo de $50 millones de bienes en el país, incluida una vivienda y $150 millones en el exterior: el impuesto a pagar seria de $3.681.250 (un impuesto sobre los bienes en el país de $306.250 y por los del exterior de $3.375.000). Con la reforma, el impuesto sería de $3.491.250 (un impuesto sobre los bienes en el país de $116.250 y por los del exterior de 3.375.000 pesos).

Los incrementos de los montos de las deducciones son superiores a los cambios de escalas, pero esa situación se revierte cuando hay activos en el país superiores a $250 millones (Echegaray Ferrer)

“Como se ve en los ejemplos la escala progresiva del impuesto avanza sobre activos superiores a los $100 millones y a medida que se eleve mayor impuesto se tendrá respecto del período anterior. Para los ejemplos, vemos que los incrementos de los montos de las deducciones son superiores a los cambios de escalas, pero esa situación se revierte cuando hay activos en el país superiores a $250 millones”, destacó Echegaray Ferrer.

Otros ejemplos de beneficiados y perjudicados

El especialista en impuestos Mariano Ghirardoti también le acercó a Infobae tres ejemplos: un patrimonio alto, otro moderado con bienes solo en el país; y alto con activos en el exterior.

Ejemplo 1

Un patrimonio moderado con bienes en el país, que incluye casa habitación por $22 millones, departamento por $7 millones; $1 millón en caja de ahorro; $150.000 en cuenta corriente; USD 10.000 y $45.000 en efectivo. En ese caso, antes pagaba $300.452 y con los cambios pagará $107.297. Se verá beneficiado con 193.255 pesos.

Ejemplo 2

Un patrimonio alto con bienes en el país, que incluye casa habitación por $40 millones, departamento por $270 millones; un automóvil por $6 millones; $1 millón en caja de ahorro; $150.000 en cuenta corriente; USD 400.000 y $45.000 en efectivo. En ese caso, antes pagaba $4.266.797 y con los cambios deberá abonar al fisco $4.838.605. Se verá perjudicado en 577.808 pesos.

Ejemplo 3

Si al ejemplo 2 se le suman $2 millones en cuenta corriente en la Argentina e inversiones por USD 2 millones en el exterior, el contribuyente se ve perjudicado en un aumento del impuesto de $1,4 millones luego de los cambios.

Fuente: infobae economico