La explicación principal detrás de ese dato se encuentra en el proceso de desarme de los pases por parte de los bancos, en el marco del proceso de migración de deuda remunerada desde el BCRA hacia el Tesoro. Un proceso que se inició casi al comienzo de la gestión, que el Gobierno decidió acelerar en mayo y que ahora pretende culminar a partir de la colocación de las nuevas letras de regulación monetaria.

“En respuesta al crecimiento de la demanda de dinero transaccional, la Base Monetaria registró en junio un aumento entre saldos a fin de mes de $3,4 billones. Cabe recordar que tanto el aumento del circulante en poder del público como el de los depósitos a la vista no remunerados impactan en la demanda de Base Monetaria, el primero en forma plena y, el segundo, a través de los encajes que se depositan en la cuenta corriente en el BCRA. Esta expansión de la demanda de Base Monetaria fue abastecida por el desarme de la posición de pases pasivos por parte de las entidades financieras y los intereses pagados por esos pasivos remunerados”, señaló el Central en su Informe Monetario Mensual, publicado este viernes.

La consultora LCG estimó que por el desarme de los pasivos el BCRA inyectó $2,6 billones netos. La firma señaló que buena parte de esos pesos deberían volver al Central cuando el Tesoro compre los dólares para pagar los vencimientos de deuda de la próxima semana.

El otro factor de expansión monetaria de junio fue el pago de intereses que devengan los pases por alrededor de $553.000 millones. “Cabe destacar que la caída en el stock de pases pasivos y las sucesivas bajas de su tasa de interés han llevado a que la expansión por intereses, en términos reales, se redujera a menos de una quinta parte de la de fines de 2023”, señaló la entidad que preside Santiago Bausili.

El equipo económico apunta a cerrar definitivamente ese grifo de emisión monetaria en los próximos días, cuando los reemplace por las nuevas letras de regulación monetaria para los bancos, que serán emitidas por el Tesoro (que se hará cargo del pago de los intereses a partir de un mayor ajuste fiscal), aunque tendrán una opción de rescate por parte del BCRA.

En junio no hubo expansión monetaria por el lado del frente de divisas. Esto responde al problema para la recuperación de reservas que tuvo el BCRA ante el parate de las compras de divisas. De hecho, al cerrar con un saldo vendedor de u$s84 millones, el impacto monetario fue una leve contracción.

“Con todo, la Base Monetaria amplia (la suma de pasivos remunerados en pesos y base monetaria) continuó disminuyendo y registró una caída de 23,2% mensual a precios constantes y sin estacionalidad. De esta manera, se ubicó en 6,2% del PIB, el menor registro de los últimos 20 años”, afirmó el BCRA.

BCRA midió un repunte de la demanda de dinero

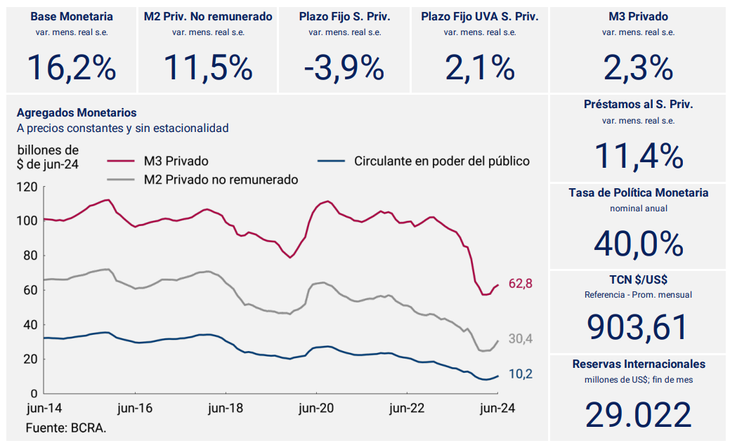

De acuerdo con los datos de la entidad monetaria, la expansión de la base coincidió con una mejora en la demanda de dinero. “El agregado monetario amplio, M3 privado (o incluye el circulante en poder del público y los depósitos en pesos del sector privado tanto a la vista como a plazo) presentó un aumento de 2,3% a precios constantes y ajustado por estacionalidad”, indicó el informe.

Sin embargo, en la comparación interanual, este agregado registró un descenso de 33,5% y como porcentaje del PIB se habría ubicado en 10,8%, un registro similar al de los dos meses previos.

Con todo, la suba en el M3 se explica fundamentalmente por el crecimiento de los instrumentos no remunerados, ya que los depósitos a plazo fijo cayeron 3,9% mensual sin estacionalidad y en términos reales.

Fuente: ambito