Uno de los emergentes más notorios de la política monetaria que lleva adelante el Banco Central (BCRA) que encabeza Santiago Bausili es la escasez de pesos en la economía, que es la contraparte de la caída del precio del dólar y, en parte, de la desaceleración inflacionaria también. El Gobierno achicó la base monetaria para combatir la inercia de precios y hacer el ajuste que prometió. Cómo impacta eso en la actividad económica. y por qué crece la presión sobre la demanda de billete nacional.

La base monetaria es la suma de todo el dinero en circulación, es decir, billetes y monedas, más los encajes de los bancos y los instrumentos en pesos que tienen en el regulador monetario. Está controlada por la autoridad monetaria de un país y hoy, en la Argentina, la política es muy contractiva. Así, la caída de la cotización de los dólares paralelos se debe, en gran medida, a que hay más oferta por el blanqueo y menos demanda porque no hay flujo de moneda local.

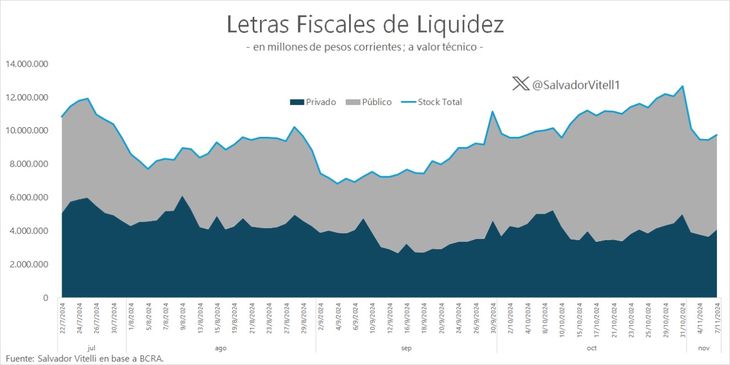

“El Gobierno, de alguna manera, fijó la base monetaria amplia, que considera las Letras Fiscales de Liquidez (LEFI), más los depósitos, en $47,7 billones. Eso significa que el dinero está limitado a esa dinámica. Los bancos muestran cierta tendencia al desarme de las LEFIs para ir a encajes y el ‘roll over’ de deuda del Gobierno, que está por debajo de 100% en el último tiempo, y eso refleja la necesidad de mayor liquidez”, dice el economista Salvador Vitelli, de Romano Group, a Ámbito.

“Hay una reducción real en la base monetaria y en los pesos que hay en la economía. Vemos una política contractiva que apunta a calmar la escalada de precios. La recesión y la política monetaria que baja la emisión hace bajar los precios tiene como objetivo bajar la inflación y, en ese camino, se destinan menos fondos a la economía”, dice a Ámbito Martín Kalos, director de Epyca Consultores.

La reducción de la base monetaria y el objetivo de emisión cero

Vitelli aclara que “no es un apretón monetario muy fuerte, pero los bancos empiezan a prestar más y necesitan más encajes”, eso por un lado. Asimismo, el circulante crece de manera muy lenta en el último tiempo. “Lo que más sube son los encajes, que se incrementan por el desarme de LEFIs”, dice.

Cabe mencionar que, hasta el 5 de noviembre, que es el último dato disponible del BCRA, la base monetaria era de $26.160 millones, casi dos veces y media mayor a la de un año antes, cuando era de $7.694 millones. No obstante, cayó, en términos reales -1,2% en octubre y disminuido en un nivel similar en septiembre, pero, aún así, en la comparación interanual creció en términos reales 10,6% (es decir, si se descuenta la inflación de ese período).

Así, tal como explica el economista de la Fundación de Investigación para el Desarrollo (FIDE), Pedro Gaite, “faltan pesos y esto tiene que ver con la política monetaria que dicen que apunta a ir hacia la emisión cero” y aunque señala que ese sendero no es del todo real porque es demasiado ambicioso, sí dice que “se cerraron muchos grifos de emisión y hay un apretón monetario, que se ve reflejado en los datos que publica el BCRA”.

Gaite indica que “la inyección de liquidez por parte del Gobierno es muy baja y eso repercute en que haya menos pesos que van al dólar”, sin embargo, también incide en la caída del tipo de cambio la mayor necesidad de moneda local, que es más escasa. Asimismo, la mayor necesidad de billetes argentinos también tiene que ver con el cambio de expectativas, que, de la mano de la baja del dólar, generó un “carry trade”, que lleva a la baja que se ve en el precio de los tipos de cambio paralelos”.

Cabe recordar que los financieros cedieron casi 7% (tanto el MEP como el CCL) en octubre y ambos sostuvieron la tendencia en la primera semana de noviembre. Esto es consecuencia de las compras del BCRA en el mercado oficial de cambios y de las expectativas desinflacionarias así como del blanqueo que inyecta divisas al mercado. Por otro lado, el blue les sigue los pasos y perdió 3,64% de su valor el mes pasado, trayectoria que siguió en los primeros días de noviembre.

“La falta de pesos es parte crucial del objetivo de la política monetaria del Gobierno, que precisamente es revalorizar. A menos pesos, más crece su poder adquisitivo, y es por eso que estamos presenciando una disminución de la inflación por abajo del 3% mensual. La contrapartida se refleja en el mercado cambiario y la imposibilidad de compra por parte de la gente, es decir, baja su demanda y cae el precio”, explica al respecto Horacio Miguel Arana, economista de la Fundación Internacional Bases.

El efecto de la falta de pesos en el dólar

Asimismo señala que la baja de los dólares financieros, anclados en una política monetaria contractiva, también está influida por factores transitorios, tales como el blanqueo, la victoria de Trump en EEUU o el acuerdo con organismos crediticios internacionales como el Banco Mundial (BM) y el Banco Interamericano de Desarrollo (BID).

Cabe mencionar que esta caída del dólar paralelo también se ve estimulada por las proyecciones de inflación, que se reflejan en la pujante demanda de instrumentos financieros en pesos, con la curva de Lecaps ya por debajo del 3% mensual. En ese contexto, es que el BCRA dispuso su última baja de tasa de política monetaria la semana pasada, la llevó del 40% al 35%.

Así, un elemento se suma para explicar la escasez de pesos de la economía: está asociada también a un incremento de los préstamos, que tendrán más impulso aún a raíz de la nueva baja de la tasa de política monetaria. “En los bancos aumentaron fuerte los créditos en pesos y eso achicó aún más la liquidez, sobre todo, cuando se toma contra los depósitos en la misma moneda. Incluso, antes de la última baja, los bancos estaban pagando más tasa para captar liquidez”, dice el economista Lorenzo Sigaut Gravina a este medio.

Explica que muchas entidades financieras no tienen tantas Letras de Fiscales de Liquidez (LEFIs) en su poder, por lo que no pueden obtener liquidez a través de ese instrumento y tienen que pedir pases activos al BCRA o salir a buscar más plazos fijos con una mejor tasa.

El punto Anker de Luis Caputo

Para el economista Federico Glustein, “estamos en el punto Anker del cual hablaba el ministro de Economía, Luis Caputo”, con la liquidez bancaria en el orden del 38%, lo que redunda en una escasez de pesos para hacerse de dólares y eso presiona a la baja del tipo de cambio paralelo y eso se combina con la baja de la tasa de interés”.

Sumado a esto, hubo mayor demanda de divisas por importaciones y los pagos de estas están en orden del 90% por lo que en cierta forma estabiliza el mercado cambiario. “Los bancos, a su vez, le prestan al sector privado y necesitan pesos que los atraen con la suba de tasas de plazo fijo, pero también los pesos deberían motorizar la recuperación incipiente”, dice.

Y es que Glustein considera que, al no haber emisión, tendrá que comenzar la rueda de movilidad de pesos que valen cada vez más y espera que el cambio de enfoque de los bancos hacia el crédito privado se convierta, a lo largo de los meses en una señal de que la economía se expandirá. Sin embargo, hacia adelante, Gaite advierte que “la inyección de liquidez por parte del Gobierno es muy baja y, en el marco de una economía, que muy lentamente se reactiva, se necesitarán más pesos”.

Fuente: ambito