DESDE QUE SE FIRMÓ EL II ACUERDO CON EL FMI LOS PRÉSTAMOS AL SECTOR PRIVADO BAJARON 28% REAL

La hecatombe del financiamiento a empresas y familias es el fiel reflejo de la política contractiva del BCRA y un espejo de la profundidad de la recesión. Este mes parece que habría tocado fondo.

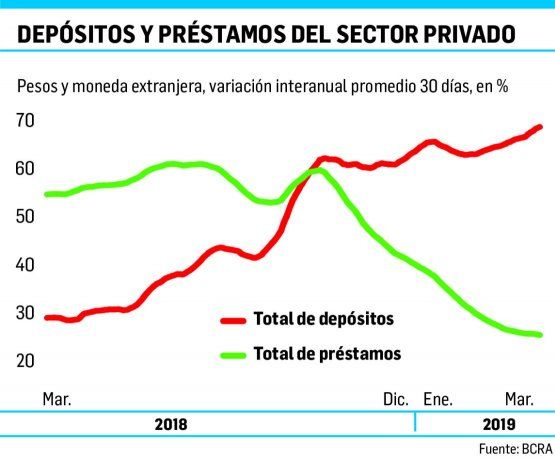

Sin lugar a dudas, el derrumbe del crédito al sector privado no sólo muestra el tenor de la recesión, sino que es fiel reflejo de la política monetaria pactada con el FMI. Basta señalar que desde que se firmó el segundo acuerdo con el Fondo el crédito privado acusa una caída cercana al 28% en términos reales. Vale destacar que para la cúpula del BCRA el crédito privado es el que sigue al nivel de actividad, por lo que ante una perspectiva recesiva era plausible esperar que los préstamos cayeran, mientras que para algunos economistas, como Miguel Broda, la evolución del crédito constituye un buen anticipador de cómo viene el nivel de actividad. Más allá de cuál sea la variable explicativa, lo cierto es que el stock de financiaciones bancarias para empresas y familias ha sufrido un fuerte deterioro desde septiembre pasado.

Las estimaciones preliminares, con datos del BCRA al 14 de marzo, permiten proyectar que este mes también los préstamos privados en pesos caerán entre 0,1% y 0,3% mensual. Se trata de una tasa de crecimiento interanual del orden del 8,1% a 8,9%, mientras la inflación se elevó ya a más del 51% anual. Al respecto, vale mencionar que, según la página web del FMI, el organismo estima una inflación del 31,7% para este año, más allá de las proyecciones del acuerdo (el PBI caería 1,6%).

Ahora bien, la performance del crédito privado de marzo podría indicar que la caída se desaceleraría en forma significativa, señalando que se habría tocado fondo. Vale recordar que en septiembre pasado el crédito privado en pesos había crecido 1,3%; fue el último mes de crecimiento, luego se encadenó un semestre de retrocesos: -1,1% (octubre), -0,1% (noviembre), -0,6% (diciembre), -1,1% (enero), -0,4% (febrero) y -0,1% para la primera quincena de marzo.

Las peores caídas en lo que va de marzo corresponden a Prendarios (ante el colapso principalmente de las ventas de autos y motos) que retroceden entre 1,3% y 1,6% seguido por Documentos (la cadena comercial en jaque por las tasas) que cae entre 0,8% y 1,1% mientras que Hipotecarios sigue estancado y se observa una leve mejoría (dejaría de caer) tanto en Personales como en Tarjetas. Lo mejor pasa por Adelantos en cuenta corriente que crecería 2%.

Pero este tétrico panorama se ve compensado por el repunte de las financiaciones en moneda extranjera que, por segundo mes consecutivo, muestra un aumento. En febrero fue del 3,7% y en marzo sería de entre 6,8% y 8,5%. Lo más relevante pasa por las líneas de Documentos, ya que ante la estabilidad cambiaria y las menores tasas respecto del costo en pesos, explica la mejora de los préstamos privados en dólares. También Prendarios mejora algo y deja de caer mientras que Tarjetas cae 9% (efecto turismo) y Adelantos un 7%. Las líneas de Hipotecarios siguen estancadas como la de Personales. De esta manera el stock total de crédito al sector privado (pesos y dólares) muestra una recuperación, pero aún sigue siendo amarreta ya que crece, en términos nominales, el 2% mensual y el 26% interanual.

Lo visto a lo largo del primer trimestre guarda relación con las expectativas de los bancos que no esperaban ninguna recuperación hasta bien entrado el segundo trimestre. Ahora resta esperar, el efecto cosecha y que el dólar y la inflación se estabilicen, para ver si la demanda reacciona.

Fuente: ambito.com