Los vencimientos para la presentación de las declaraciones juradas del Impuesto a las Ganancias y de Bienes Personales, irán del 11 al 15 de junio de este año y el pago podrá realizarse hasta el primer día hábil posterior.

Del 11 al 15 de junio de este año, irán los vencimientos para la presentación de las declaraciones juradas del Impuesto a las Ganancias y de Bienes Personales, el pago podrá realizarse hasta el primer día hábil posterior.Los aplicativos, como sucede en los últimos años, funcionarán online desde la página Web de la AFIP, pronto se publicarán las valuaciones de los autos y las cotizaciones que servirán de base para calcular el impuesto a los activos de las personas.

El valor del dólar que sirve para cotizar la tenencia de esa moneda, al 31 de diciembre, fue de $83,25 (tipo comprador). En Ganancias rigen los valores de las deducciones personales que salieron en el mes de enero de 2019, produciéndose un retraso de un año en el reconocimiento de la inflación, que juega en contra del contribuyente.

Los temas tratados en esta nota

- Importes anuales de las deducciones en Ganancias

- Conceptos sobre los que hay que pagar el impuesto cedular

- Qué paga y que está exento en Bienes Personales

- Las alícuotas de Bienes Personales sobre los activos que están en el país

- Tasas a pagar por bienes en el exterior

- Quiénes declaran Bienes Personales

- Beneficios en Bienes Personales con el nuevo blanqueo para construcción

- Facilidades de pago para Ganancias y Bienes Personales

- Descontar la percepción del 35% del impuesto país

- Obligaciones de los empleados en relación de dependencia y los jubilados.

- A continuación, el desarrollo de las diez preguntas y respuestas que hacen un repaso de los principales puntos que habrá que tener en cuenta.

1. ¿Cuáles son los importes anuales de las deducciones en Ganancias?

Los valores topes de las deducciones que se considerarán son los siguientes:

- a) Monto por cónyuge $ 115.471,38;

- b) hijos menores de 18 años o incapacitados para trabajar $ 58.232,65 (cada uno);

- c) Mínimo no imponible $ 123.861,17;

- d) Deducción especial $ 247.722,33, para los empleados en relación de dependencia $ 594.533,62 y para los nuevos profesionales y emprendedores

- $ 309.652,93;

- e) Seguro de vida y de retiro $ 18.000;

- f) Gastos de sepelio $ 996,23; h) Intereses hipotecarios $ 20.000 y

- i) Deducción por prestación de servicio doméstico hasta $ 123.861,17.

- j) Alquileres: hasta el 40% de lo pagado en la medida que no supere $ 123.861,17.

2. ¿Sobre qué conceptos hay que pagar el impuesto cedular?

1) Intereses o rendimientos sobre depósitos bancarios con cláusula de ajuste, depósitos a plazo fijo en moneda extranjera (15%); sobre bonos y obligaciones negociables, títulos de deuda de fideicomisos y cuotas de renta de fondo comunes de inversión, no colocados en oferta pública, 2) Venta de instrumentos financieros: bonos y obligaciones negociables, cuotas de fondos comunes de inversión -no colocados en oferta pública- y monedas digitales (15%). Se debe pagar sobre el monto que excede $ 123.861,17 3) sobre enajenación y transferencia de derechos sobre inmuebles que se hayan adquirido a partir del 1 de enero de 2018 (paga el 15%) 4) Distribución de dividendos y utilidades paga el 7%.

3. ¿Qué paga y que está exento en Bienes Personales?

En este impuesto siguen exentos los saldos de las cuentas bancarias, al 31 de diciembre, que se encuentran depositados en cajas de ahorro o en plazos fijos, cualquiera sea la moneda. En cambio están gravados los saldos de las cuentas corrientes, el dinero en efectivo y la tenencia de moneda extranjera en cajas de seguridad o en el “colchón”. La vivienda única, hasta los 18 millones de pesos de valuación según las pautas del impuesto, se mantiene exenta. Los títulos públicos argentinos, independientemente de la moneda de que se trate, continúan exentos en Bienes Personales. Para determinar la inclusión de los fondos de inversión hay que revisar la cartera que los integra, porque seguirán el tratamiento particular que tiene cada uno de los rubros.

Las participaciones en fideicomisos y en sociedades de cualquier tipo (excepto las empresas unipersonales) si bien se informan en el programa de liquidación no quedan alcanzadas impositivamente, porque la entidad se hace cargo de pagar por parte de su integrante quien luego deberá reintegrar el importe. Los titulares de inmuebles rurales mantienen la exención en el tributo, no pagarán independientemente que se encuentren explotados o no.

Para determinar el valor de los inmuebles, se considera el mayor monto comparando el de compra actualizada, descontada la amortización del edificio, con el valor fiscal del año 2017. Al valor determinado se le descuenta el capital adeudado, al 31 de diciembre, por créditos hipotecarios. El valor fiscal será el vigente al 31 de diciembre de 2017, que se actualizará teniendo en cuenta la variación del Índice de Precios al Consumidor nivel general (IPC), que suministra el INDEC, operada desde esa fecha hasta el 31 de diciembre de 2020. Los inmuebles del exterior se computan a su valor de mercado y las participaciones societarias extranjeras al valor proporcional patrimonial del balance.

Los automóviles se valúan con la información que da la Superintendencia de Seguros, que a cada unidad le otorga el registro de automotores. No se pueden descontar las prendas vigentes por las deudas de los rodados.

Por los bienes que se poseen en el exterior habrá que pagar una alícuota diferencial que llega hasta la tasa del 2,25%. Si se trae al país, hasta el 31 de marzo, por lo menos un 5% de los bienes del exterior se paga por todos los activos, incluidos los externos, las tasas reducidas. El importe repatriado debe mantenerse hasta el 31 de diciembre.

Para los bienes locales y en los casos en que se ingresa al país el 5% de los activos ubicados en el exterior, se consideran todos los bienes que están gravados y se les resta el mínimo exento que para este año asciende a $ 2.000.000. Las alícuotas progresivas van del 0,50% al 1,25%. Para los bienes que se encuentran en el exterior, en los casos en que no hubo repatriación del 5%, tienen que pagarse tasas del 0,7% al 2,25%.

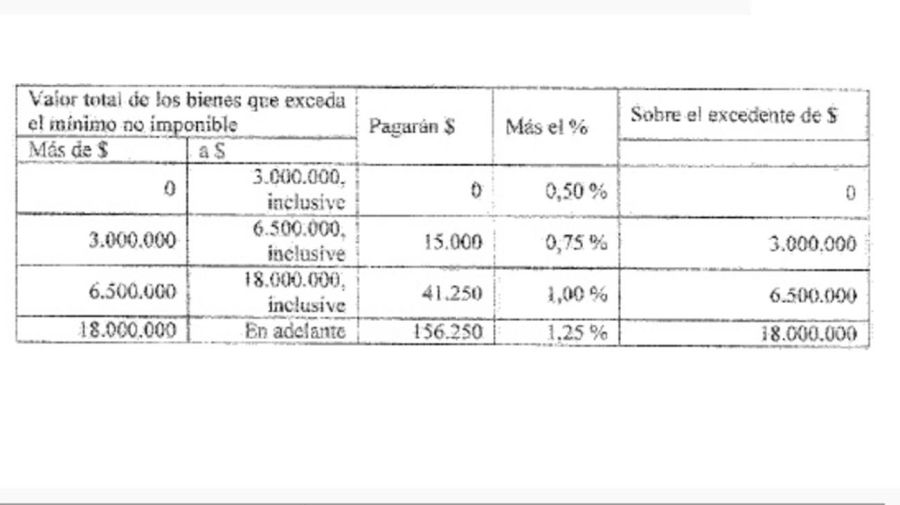

4. ¿Cuáles son las alícuotas de Bienes Personales sobre los activos que están en el país?

Para los bienes en el país y en los casos de los del exterior en que se haya ejercido la opción de repatriación, se deben pagar las siguientes tasas:

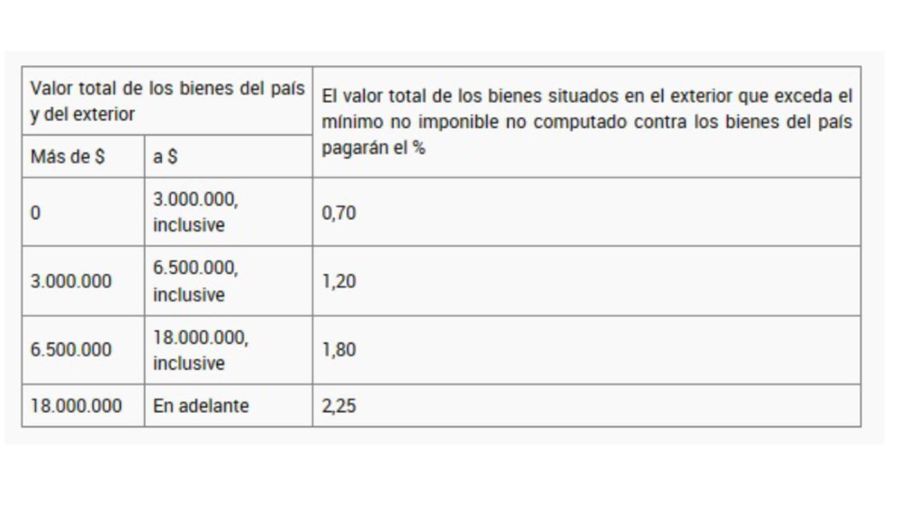

5. ¿Qué tasas pagan los bienes en el exterior?

Por los activos del exterior, en la medida que no se haya ejercido la opción de repatriación, se pagan las siguientes alícuotas:

6. ¿Quiénes declaran Bienes Personales?

La AFIP oportunamente emitió una circular, que establece que cada uno de los cónyuges declarará: 1) La totalidad de sus bienes propios. 2) Los bienes gananciales adquiridos con el producto del ejercicio de su profesión, oficio, empleo, comercio o industria. 3) Los bienes gananciales adquiridos en la proporción en que hubiere contribuido a su adquisición. Los bienes cedidos en usufructo deben ser declarados por los cedentes.

7. ¿Qué beneficios tiene en Bienes Personales el nuevo blanqueo para construcción?

Alcanza a las obras de construcción privadas nuevas (construcciones, ampliaciones, instalaciones, etc.) que se realicen en el país desde el 12 de marzo de 2021, y para las que, a esa misma fecha, poseen un grado de avance inferior del 50%. Se exime por dos años en Bienes Personales el valor de esas inversiones realizadas hasta el 31 de diciembre de 2022, inclusive.

La exención comprende a los bienes que, al 31 de diciembre de cada año, representa la inversión en los proyectos inmobiliarios sea de manera directa o efectuada a través de terceros, cualquiera sea la forma jurídica y contrato adoptado para materializar la inversión. Otra condición es que las inversiones se realicen con fondos en moneda nacional oportunamente declarados y/o provenientes de la realización previa -mediante la aplicación transitoria de compra de títulos públicos nacionales- de moneda extranjera que fue declarada.

El segundo beneficio que da el proyecto consiste en que los inversores podrán computar como pago a cuenta de Bienes Personales, el 1% del monto de las inversiones en construcción realizadas. Si queda un saldo a favor, que no pudo descontarse, el mismo no se pierde pudiendo computarse en las dos liquidaciones que vencerán en el 2021 y en 2022.

Para el año 2020, pueden considerarse las inversiones realizadas desde el 12 de marzo hasta la fecha de vencimiento de la declaración jurada, que comienza a partir del 11 de junio próximo. Las inversiones posteriores de esa fecha se podrán considerar para el vencimiento del 2021 y para el año 2022

Las personas físicas y las sociedades podrán declarar pesos y dólares, del país y los que estén en el exterior —que no estén declarados impositivamente— a partir del 12 de marzo y por 120 días posteriores. Luego de ser declarados, esos fondos tendrán que depositarse en una cuenta bancaria especial. El costo que tiene este nuevo blanqueo, calculado sobre el importe declarado, es: 1) Fondos ingresados desde que rige la ley y hasta los 60 días posteriores: 5% 2) Fondos ingresados desde que rige la ley y los 90 días posteriores: 10% 3) Fondos ingresados desde que rige la ley y 120 días posteriores: 20%. Para determinar la base imponible se considera la cotización del dólar Banco Nación (tipo comprador) del momento en que se deposita la moneda extranjera en la cuenta especial.

8. ¿Existen facilidades de pago para Ganancias y Bienes Personales?

La AFIP dispuso que, hasta el 30 de septiembre de este año, no va a considerase la categoría del Sistema de Perfil de Riesgo (SIPER) que tienen los contribuyentes al momento de tramitar planes para regularizar Bienes Personales y Ganancias. Los saldos de los impuestos podrán abonarse en hasta tres cuotas y con un pago a cuenta del 25%, sin verse condicionadas por perfil de riesgo que tenga el contribuyente.

9. ¿En las declaraciones se puede descontar la percepción del 35% del impuesto país?

Las percepciones realizadas durante el año 2020 por la compra de dólares o en las operaciones realizadas con tarjetas, podrán computarse como pago a cuenta del impuesto sobre los Bienes Personales y del Impuesto a las Ganancias. Deberá consultarse en la página Web de la AFIP, dentro de la opción “Mis Retenciones” el importe total a deducir como pago a cuenta, que no podrá superar el importe total del impuesto determinado.

10. ¿Qué obligaciones tienen los empleados en relación de dependencia y los jubilados?

Hasta el día 30, de ese mismo mes, los empleados y jubilados con ingresos brutos anuales en el 2020 iguales o mayores de $ 2.000.000 (valor que hasta ahora no se actualizó) tendrán tiempo de presentar las declaraciones juradas informativas, que serán sin pago en la medida que los activos no superen el mínimo no imponible en el impuesto patrimonial, y si a los empleados no les quedó una diferencia a favor o por ingresar dentro del régimen de retenciones sobre los sueldos percibidos durante el año pasado. De tener que abonar algún importe o si se pretenden recuperar gastos en el Impuesto a las Ganancias, tendrán que realizar la inscripción formal ante la AFIP y presentar las declaraciones a partir del 11 de junio próximo.

Fuente: perfil.com