El boom del e-commerce, el pago digital de facturas, los pagos con código QR y el temor a manipular efectivo, entre otros factores, hicieron que el efectivo pierda terreno.

El auge de los medios de pago digitales que impulsó la pandemia tuvo su principal motor en el uso de las tarjetas de débito, cuyas transacciones crecieron un 33% durante el primer trimestre de 2021 en relación al mismo período de 2020, según el Índice Prisma Medios de Pago. Al mismo tiempo, la utilización de la tarjeta de crédito se amesetó tras la suba habitual de fin de año y la reducción de los planes “Ahora” para pagar en cuotas con un interés moderado.

La pandemia trajo una serie de factores que, según entienden en Prisma, impulsaron el uso de medios electrónicos de pago y consiguieron, según puede verse un año después, darle pelea al “solo efectivo”. Entre esas razones, en primer lugar aparece cierto temor a la transmisión del coronavirus a la hora de manipular los billetes, sobre todo en al comienzo de la cuarentena, donde todos extremaron los cuidados. YPF, por caso, promovió una app para cargar nafta explicando que además de descuentos y otros beneficios, evitaba el contacto físico entre el automovilista y el empleado de la estación de servicio.

Otro motivo es el auge del comercio electrónico, que por necesidad, por la aparición de ofertas o simplemente por la adopción de nuevos hábitos de consumo llevó a muchos a utilizar su tarjeta más de lo habitual. Esto incluye desde las compras online del supermercado para no salir a la calle, la explosión de las apps para pedir el delivery hasta el pago de las facturas de servicios públicos por vía electrónica. Según datos de Mercado Pago, durante la pandemia 8 millones de personas compraron online por primera vez.

A estos movimientos inusuales, se agregó lo ocurrido en el “ecosistema Anses”, en particular durante los primeros meses de la cuarentena, en los que las sucursales llegaron a estar cerradas por completo. Todo el universo de jubilados, pensionados y beneficiarios de planes sociales, como la Asignación Universal por Hijo (AUH), se vio obligado a recordar que la tarjeta de débito que usa para retirar dinero del cajero también sirve para comprar en los comercios. Y a otros, directamente, les impuso empezar a usar su tarjeta para poder cobrar ante la imposibilidad de ir a la ventanilla. Cabe recordar que casi 9 millones de personas cobraron el Ingreso Familiar de Emergencia (IFE), que también incorporó a muchos en ese sentido.

El alza en la cantidad de transacciones con tarjeta de débito también incluyó el crecimiento de las operaciones con código QR, que viene en alza con la incorporación al mercado de nuevas billeteras electrónicas (como Cuenta DNI, del Banco Provincia) y la consolidación de las que ya existen.

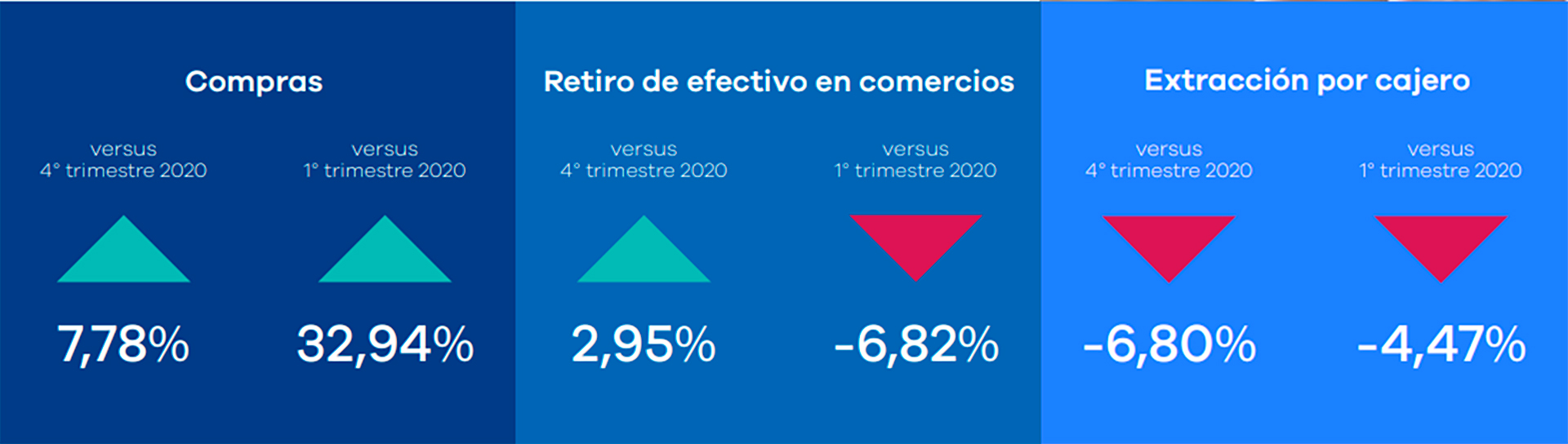

La emisión de plásticos realizada por Prisma en el último trimestre fue del 75% en tarjetas de débito y del 25% de crédito; antes de la pandemia, la proporción era la inversa. Las compras con débito crecieron (32,9%) mientras que las extracciones se redujeron (4,4%) porque el Banco Central obligó a los bancos a elevar el límite diario para que la gente tenga que ir al cajero menos veces.

“En el primer trimestre se aceleró el aumento del uso de tarjeta de débito y la tarjeta de crédito se estabilizó. La irrupción de la pandemia catapultó el uso de la tarjeta de débito, que creció 33% en la comparación anual, ganándole espacio al efectivo”, comentó Julián Ballarino, gerente de Relaciones Institucionales de Prisma Medios de Pago.

Al analizar la cantidad de cuotas elegidas al pagar en cuotas se destaca que los Planes Ahora siguen siendo los planes preferidos por los consumidores para realizar compras de largo plazo”, amplió Ballarino.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/FW7FVYWPHJHZXAIYCXWQCFLQLM.jpg)

El Índice Prisma Medios de Pago utiliza como base la información estadística que cuenta la empresa a partir de su servicio de adquirencia a comercios que incluye las grandes tarjetas, billeteras digitales, y otros servicios como las terminales LaPos, la red de cajeros Banelco, PagoMisCuentas, y la app Todo Pago.

Otro informe del mercado, UDE Link, coincide en la expansión de los medios de pago digitales. “El primer trimestre de 2021 cerró con sendos crecimientos del uso del dinero electrónico y de los canales digitales en comparación con similar período del año anterior: 49,3% en el primer caso y 10,7% en el segundo. Semejantes tasas de expansión estuvieron apalancadas por el aumento en 24% en la cantidad de usuarios, y del 14,8% en la cantidad de transacciones”, apuntó el informe de Red Link.

Agregó que esta suba puede ser aún mayor, ya que “el potencial de crecimiento de este segmento del sistema bancario está lejos de alcanzar el punto de saturación”.

Con respecto a las compras online, para Red Link “el e-commerce volvió a destacarse como uno de los rubros más expansivos, acusó sendos crecimientos en la cantidad de transacciones de 13,6% en el mes y 242,4% en comparación con el año previo”. A su vez, las billeteras digitales administradas por la empresa “cobraron un notable impulso en los últimos meses, dado que los usuarios comenzaron a utilizar estos canales no sólo para pagos de transacciones corrientes sino también para consulta de saldos y últimos movimientos, transferencias, agenda de pagos y órdenes de extracción. Las operaciones monetarias aumentaron en el mes 25%; mientras que las no monetarias crecieron 21%”.

Fuente: iprofesional.com